经济学人:独角兽的兴衰

很多科技公司无法证明其虚高的估值。

近期,科技公司的工作人员在洛杉矶召开了一次会议,观看电影《大空头》(The Big Short)的预告片,这部电影是基于迈克尔·刘易斯的畅销书《大空头》,将于 12月 份发布,讲述华尔街几位眼光独到的投资鬼才在 2007年 美国信贷风暴前看穿泡沫假象,通过做空次贷 CDS 而大幅获益,成为少数在金融灾难中大量获利的投资枭雄的故事。

有些观影者只是将其看作一个提醒,说明事情瞬间发生翻天覆地的变化。科技公司可能不会经历像房地产领域这样严重的危机,但是这个昨日炙手可热的行业现在却有了冷却的迹象。

私人科技公司估值的增长幅度与六个月之前相比有所下滑。11月24日,Amazon 的电子商务竞争对手 Jet 发表声明称融资 3.5 亿美元(公司估值达 15 亿美元),对于亏损的创业公司来说这是一笔大数字,但是这比第一次预估的低。最近,一家发展迅速的房屋租赁公司 Airbnb 融资 1 亿美元,但是所报道的估值依旧停留现在的 250 亿美元,并没有上涨。Fred Giuffrida of Horsley Bridge 是一家投资个人股权基金的公司,预估后期轮资金与过去的 6-8 个月相比会下降大约 25%。融资所花费的时间也比较长。

上个季度,包括 Fidelity 在内的多家共同基金降低了他们在未上市科技公司所持股份的估值。其中 Fidelity 将云储存公司 Dropbox 股份的估值降低了 20%,将 Snapchat(信息类 App)的股份估值降低了 25%,将 Zenefits(软件)和 MongoDB(数据库)的股份估值分别降低了 50%。这些 “独角兽” 都是没有上市的科技公司,但是估值都超过了 10 亿美元。这些公司被看作所有创业公司中非常有前景的公司。例如,Zenefits 在五月份顺利完成融资,估值达到 45 亿美元。

共同基金对估值下调的原因没有发表评论,可能是这些独角兽公司没有完成它们的发展目标。另外一个原因可能是股票市场的波动:投资者是通过对比同类上市公司,对未上市公司进行估值的。Spark Capita(一家创业投资公司)的合伙人 Jeremy Philips 说:“这种估值方法有时对私人公司有利,但是当股票市场的估值下降时,会低估他们的价值。”

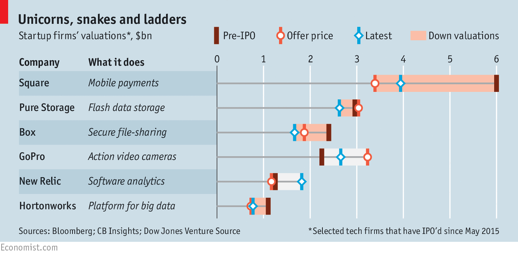

我们很明显可以看出,估值高的公司一旦上市并不会一直保持较高的估值。本月列表显示,Square(一家移动支付公司)估值大约为 40 亿,是最近一次私人股权融资的三分之一。其他公司也遭遇了估值下降的情况。表现最差的是 Etsy,Etsy 是一家从事手工艺品的线上平台,该公司今年4月 份上市,现在的估值比上市时低了 70%。

很多独角兽公司的投资者相信新一代的科技公司会让老公司坐立不安,但是这种现象并没有像他们预测的那么快。Amazon、Google 和 Facebook 等科技巨头依旧保持较高的增长势头,何况它们现在的规模已经很大了。对于创业公司宣称的新市场,他们可能已经很熟悉该如何进入了。例如,Facebook 收购并创建了信息 App 与 Snapchat 竞争,Amazon 与 Dropbox 展开竞争,其云储存业务不断扩大,发展较快。与大部分没有收益的创业公司相比,大公司的估值并没有太夸张。投资者越来越清楚,他们不仅过高估计了独角兽公司,也低估了巨头公司的增长预期。

很多创业公司投资人越来越谨慎。少量的专业科技投资人参与到新的融资轮中。Fidelity 近期对 Jet 进行投资,很多专业科技投资人将其看作 “业务上的柠檬”,因为它企图通过花钱的形式抢 Amazon 的生意。9月 份,Baillie Gifford(苏格兰的一家财富管理公司)就 Thumbtack 发起了一轮融资,Thumbtack 的目的是为有技术的人找工作,该创业公司估值为 12.5 亿美元。

最近,因为有投资人给钱,有些独角兽公司养成了烧钱购买市场份额的习惯。Lyft 是一家汽车租赁公司,其竞争对手是 Uber,据报道称,今年前半年花费约 1.3 亿美元,但是收入却不到 5000 万美元。Instacart 是一家食品快递公司,据称该公司每一笔订单都会亏损 10 美元。等投资人的钱用完了,这些做法才会停止,或者投资人不允许他们这么做。

在这些独角兽公司中,另一种常见的不明智做法是不断提高自身的估值,给外界一种误导,认为他们值这些钱。每次融资时他们都会将估值提高,以此说明他们在不断发展,很多公司会迎合投资人的需求,会在销售的份额中附加特殊的权限。理论上说,如果一名投资人投 1 亿美元可以拿到公司 10%的股份,这暗示估值为 10 亿美元;但是如果投资者在购买时附加条件,确保他能有多少回报,或者首先把他的钱还回来,这意味着公司的有效估值可能并没有 10 亿美元。投资者可能会为公司高兴,好像只要他能获得额外的保证,公司就能有 10 亿美元的估值。

为了参与到后期融资轮,很多投资者会要求一些有利的条款,例如 “清算优先权”,这是说他们至少会拿回自己的本金,有时会首先拿到利润。在其他情况下,投资者会提供 “特权”,如果公司上市时,估值下降,那么投资者会有额外的赔偿金。Square 的后期投资人享受 “特权”,所以即使上市时公司估值比较低,他们还会有很好的收益。

对于独角兽公司的员工来说,他们持有的普通股份会被这些保护条款稀释,他们是主要的受害者。Fitbit(一家制造健康监测设备的公司,本年6月 份上市)的老板 James Park 说:“高估值对员工来说是一种伤害。”

科技行业的独角兽中包含很多野兽,他们长得很像,都很恐怖。但是有些独角兽估值较高,被看作这个行业的长期赢家。事实上,并不是所有的独角兽都可以长生不死。由于筹集资金很容易,这些基础薄弱的公司才得以生存。它们挥金如土,即使对手再强大也无法控制自己的花费,收入不断下降。如果投资人变得更加谨慎,科技行业的发展会更加健康。

那些仍然被看作赢家的公司,例如 Uber,不管他们的资金状况有多么严重,都不会在融资方面遇到任何困难。这种下降的趋势的受害者大部分是将其他科技公司作为客户的公司。Food-delivery 是一家订餐和呼叫出租车的公司,它的大部分业务来自洛杉矶和硅谷的科技公司,这些公司为员工订餐或叫出租车。提供线上检测工具或在线服务的公司也在很大程度上依赖科技公司。投资者 Gil Penchina 说:“像 Twitter 和 Facebook 这样的大公司会从这些科技公司赚取一大笔广告费,所以他尽量避免接触这类科技公司。”

Thumbtack 的创始人 Sander Daniels 说:“过去在经济衰退时期,资金充足、运作健康的公司会从中受益。那些在好时期积累了大量资金的公司在经济衰退时依旧会做得很好。例如,Airbnb 大约获 20 亿美元融资,每年大约消耗资金 1 亿美元。如果房地产泡沫给硅谷上了一课,那么资金雄厚的公司会很快振作起来。科技行业也是如此。”